Wir übergehen dabei die Bezüge auf die Versicherungsbranche und konzentrieren uns auf das Finanzwesen.

Wesentlicher Treiber bei der Erschließung von Einsatzmöglichkeiten für die AI ist die Zunahme an Rechen- und Speicherkapazitäten in den letzten Jahren. Die Methoden und Algorithmen sind schon seit Jahrzehnten bekannt.

Etablierte Anwendungsbereiche im Finanzumfeld sind Credit Quality, Stückelung großvolumiger Orders auf Basis von Algorithmen, Compliance und automatisierte Kundenkommunikation.

Grundlegende Kritik an der AI besteht darin, dass die Überwachung beziehungsweise mangelnde bis fehlende Nachweisbarkeit eines Entscheidungsfindungsprozesses in selbstlernenden Systemen als problematisch erachtet wird. Will heißen: Ein unverstandenes verselbständigtes Modell als Impulsgeber oder aktive Komponente in der Finanzwelt wird zu unerwarteten Konsequenzen hinsichtlich der Stabilität des Finanzsystems führen.

Automatisiertes Lernen in der AI ist mit der notwendigen Übersicht, Weisheit und Kenntnis einzusetzen. Dazu ist eine hochkompetente IT Mannschaft und ein fachlich auf höchstem Niveau agierendes Business Team erforderlich.

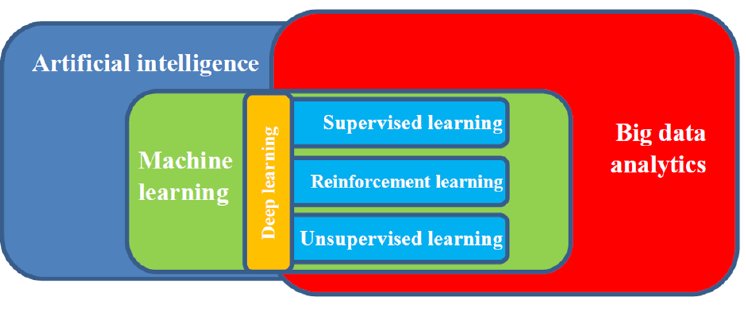

Wo setzt Artificial Intelligence an? Voraussetzung sind ausreichende Mengen von Daten („Big Data“), in denen Muster, Trends und Korrelationen erkannt werden können, die sich auf spezifische Weise so wiederholen oder korrelieren beziehungsweise statistisch signifikant zueinander verhalten, dass sie als Ergebnis in einer Regel und Klassifizierungen formuliert werden können. Diese Regeln oder erstellten Modellordnungen werden dann so eingesetzt, dass sie als eine „Vorhersage“ verwendet werden können. Die Extrapolierung auf die Zukunft ist ein unterbrechungsfreier Prozess, der nie endet und aktuelle Daten permanent und auch in Echtzeit einbezieht. Der Grad der von menschlicher Seite eingesetzten „Assistenz“ und Richtungsgebung in diesem Prozess ist frei festlegbar.

In AI integrierte „Deep Learning“ Module repräsentieren eine besondere Form des maschinellen Lernens, bei der die Daten Passagen unterschiedlicher Regel- und Auswertungslevels wie eine Siebkaskade oder Kugeln einen Pachinko Parcours zu durchlaufen haben.

Solcherlei Strukturierung von sequentiell angeordneten und kombinierten Algorithmen wird in der Gesichts- bzw. Objekterkennung angewendet. Die Objekterkennung leistet das automatische Erschließen und Zusammensetzen lautlicher Morpheme zu Worten (lexikalische Ebene) und schließlich auf strukturell-grammatikalischer und semantischer Ebene das Herstellen von Sinn. Und das für eine Vielzahl gesprochener Sprachen. Die integrative Überprüfung der Ergebnisse im Zuge des Lernprozesses durch die Rückmeldung des menschlichen Gegenübers führt dann in den Testreihen zu einer Zunahme der Konfidenzintervalle, also der statistisch zutreffenden Ergebnisse und Fehlerminderung. Auf die eher einfach interagierenden Alexa, Siri und Artgenossen trifft das nicht zu.(2) Diese Sprachassistenten werden mittels sogenannter skill boxen thematisch recht statisch programmiert. Eine vergleichsweise große Zunahme von AI Methodiken ist bei sogenannten Chatbots zu beobachten. In Asien werden diese Anwendungen in der Finanzberatung eingesetzt. Ein interessanter Aspekt bei dieser Art der Anwendung ist anbieterseitig die erfolgreiche Einbeziehung von Kommunikationstechniken aus der Theorie der Natural Language Processing (NLP).

Bekannte Beispiele zum Einsatz von AI sind Sentiment Analysen in sozialen Medien, die unstrukturierte Daten (hier: Prosatext) (3) in ihren inhaltlichen Aussagen zu spezifischen Fragestellungen analysieren und Tendenzen statistisch ermitteln. Diese Einsatzform der Auswertung heißt im Fachjargon predictive analysis.

Bei Credit Scoring wurde versuchsweise schon AI eingesetzt. Ein verbessertes Ergebnis gegenüber klassischen Methoden zur Ermittlung der LGD und PD wurde jedoch in Deutschland noch nicht nachgewiesen. Eine andere Situation als in Deutschland mit seinem Schufa Dienst ist in anderen Staaten gegeben, in denen die Ausgangslage für klassische Methoden aufgrund ungleich weniger gesicherter und flächendeckend vorhandener Daten unsicher ist.

Die Optimierung der Kapitalhinterlegung von Investmentgeschäften ist ein Thema, dem sich das durch AI gesteuerte sogenannte MVA „margin valuation adjustment“ widmet. Dabei werden offsetting strategies mit dem gleichen Derivate Dealer beziehungsweise zwischen zwei verschiedenen Dealern genutzt, wobei auch Novation von einem Dealer Portfolio zu einem anderen zum Einsatz kommt. Die optimale Kombination der Maßnahmen wird durch künstliche Intelligenz (Maschinengebundenes Lernen) benutzt, um so den initial margin zu reduzieren.

AI wird bevorzugt auch im Portfolio Management eingesetzt. Handelssignale können auf Basis der unterschiedlichsten Analysen ausgelöst werden. Dabei unterstützt AI beim Erkennen von Mustern und Trendwenden beziehungsweise Trendverstärkungen aus Daten der Vergangenheit. Diese Form der Verwendung von AI nimmt weiterhin stark zu.

Das Aufdecken von problematischen Deals aus Compliance Sicht kann und wird von AI Systemen unterstützt. Die Aufdeckung von Betrugsversuchen (fraud detection) ist sowohl in der Versicherungsindustrie als auch im Banking bekannt und etabliert. Sogar Absichten zur Ausführung von Geldwäsche und/oder Finanzierung von Terroraktionen können so im Vorfeld mittels predictive anaylsis aufgedeckt werden.

In dem Maße, wie eine Trenderkennung zugleich von vielen (maschinellen) Teilnehmern diagnostiziert und ähnlich beurteilt wird, resultiert daraus künstliche Verschiebung und immense Trendverstärkung im Markt. Dieser Herdentrieb wiederum forciert die Rückkopplung.

Andererseits sind schon länger AI Systeme im Einsatz, welche das algorithmische Verhalten anderer Handelsteilnehmer in Echtzeit analysieren und unmittelbar vorteilhafte Gegenstrategien entwickeln und wahrnehmen.

Im Hochfrequenzhandel ist die Gefahr für die Stabilität des Finanzsystems durch maschinell unterstützte Trendverstärkung im Herdentrieb gleichwohl gegenwärtig. Überwachungsmaßnahmen und Risiko Guidance auf Grundlage hinreichend klug formulierter Governance müssen der Gefahr in Echtzeit entgegenwirken. Die in der regulatorischen Überwachung geübte Praxis, die vorliegenden Daten erst Tage nach dem Vorfall auszuwerten, verfehlt ein notwendigerweise anzustrebendes unmittelbares Gegensteuern. Viel mehr als die Forderung zum ausreichenden Testen und der Selbstzertifizierung der implementierten Algorithmen vor ihrem Einsatz sowie ein vorgeschriebener riesengroßer knallroter „AUS“-Knopf am Algo Terminal ist bislang noch niemandem eingefallen.

AI wird wie jeder Hype die Welt nicht komplett umkrempeln, bestimmt aber Spuren dort in der Finanzindustrie hinterlassen, wo immer ein wirtschaftlicher Vorteil im Ergebnis feststellbar wird. Die erforderlichen Schemata für Nachvollziehbarkeit der Kausalitäten und die Risikobemessungen müssen sich in den Unternehmen und bei den Regulatoren erst noch etablieren. Kontrollverlust steht als Problemelefant mitten im Raum. Insofern ist prinzipiell beim Einsatz von AI in der Finanzindustrie kein Unterschied zu den Problemstellungen im Zusammenhang mit selbstfahrenden Kraftfahrzeugen gegeben.

Fazit: Die Zunahme an Rechenleistung in den letzten Jahren ermöglicht es, neue und „intelligent“ anmutende Strategien zu entwickeln, die zu automatisierten Auswertungen von finanztechnisch formulierbaren Problemstellungen bis hin zu Entscheidungsvorlagen beziehungsweise sogar resultierenden selbständigen Aktionen führen. Die sich abzeichnende Verselbständigung der Automatisierung in allen Anwendungsbereichen stellt uns dabei alle vor besondere politische, juristische und ethische Herausforderungen.

Verweise und Quellen:

(1) Aufrufbar hier: http://www.fsb.org/2017/11/artificial-intelligence-and-machine-learning-in-financial-service/

(2) Zur Programmierung siehe Beispiel hier: https://entwickler.de/online/iot/alexa-skill-579756370.html

(3) Textanalyse mit Machine Learning. Ein Python basiertes Tutorial in der ix 3/2018 94ff