Im Zuge der Umsetzung der 5. Geldwäscherichtlinie hat das Transparenzregister im Rahmen des KYC-Prozesses der Banken nochmals an Bedeutung gewonnen. Auch wenn die Geburtsstunde des Transparenzregister im Oktober 2017 schon einige Zeit zurückliegt, so werden sowohl die Banken als auch weitere Verpflichtete des Geldwäschegesetzes durch die seit Januar 2020 in Kraft getretene Geldwäscherichtlinie stärker in die Pflicht genommen. Dies gilt insbesondere bei Eingehen einer neuen Geschäftsbeziehung – hier ist die Einholung eines entsprechenden Nachweises aus dem Transparenzregister für die Identifizierung des wirtschaftlich Berechtigten zu einem Muss geworden. Diese Verpflichtungen wurden von der BaFin am 18. Mai 2020 durch die neuen Auslegungs- und Anwendungshinweise zum Geldwäschegesetz („BaFin-AuA 2020“) aktualisiert.

In Hinblick auf das Transparenzregister existiert aktuell keine Möglichkeit der automatisierten Anbindung. Es stellt sich daher die Frage, wie ein optimierter KYC-Prozess ideal mit den Anforderungen für das Transparenzregister umgehen kann.

Diese Frage wollen wir unter Berücksichtigung der zwei zentralen Aufgaben, die sich rund um das Transparenzregister für GwG-Verpflichtete stellen, beantworten:

- Einholung

- Unstimmigkeitsmeldungen

Einholungspflicht

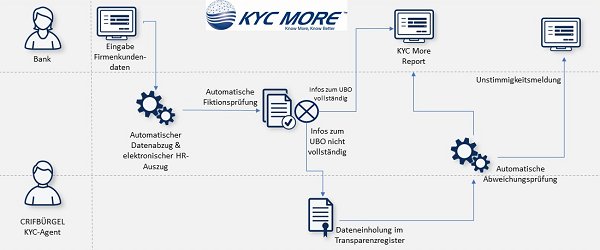

Hauptziel der Lösung KYC MORE ist es, den KYC-Prozess zu automatisieren. Für diese Automatisierung werden integrierte Quellen und die in einer Rule-Engine kundenindividuell einstellbaren Regeln eingesetzt. Sobald ein KYC MORE Kunde das Firmenkunden-Onboarding anstößt, erfolgt automatisch die Einholung der Informationen aus dem Handelsregister. Sofern aus dem Handelsregister oder anderen elektronischen Registern die erforderlichen Informationen zur Ermittlung des wirtschaftlich Berechtigten ermittelbar sind, greift die Mitteilungsfiktion gemäß § 20 Abs. 2 GwG. Die Einholungspflicht ist damit durch einen digitalen und vollautomatisierten Prozess erfüllt.

KYC MORE führt deshalb stets die vollautomatisierte Fiktionsprüfung durch und nutzt ausschließlich für jene Fälle eine Unterstützung durch manuelle Ressourcen, für die die Daten aus den elektronischen Registern keine Informationen zum wirtschaftlich Berechtigten aufzeigen.

Unstimmigkeitsmeldungen

Sollten die Bank oder sonstige GwG-Verpflichtete feststellen, dass ihnen vorliegende Daten von den Informationen aus dem Handels- oder Transparenzregister abweichen, müssen sie eine sogenannte Unstimmigkeitsmeldung an das Transparenzregister abgeben. Das gilt zum Beispiel, wenn Nachname, Geburtsdatum oder Wohnort der ermittelten wirtschaftlich Berechtigten voneinander abweichen. Maßgeblich sind dabei die Informationen, die in einem amtlichen Ausweisdokument erfasst wurden.

Durch die Nutzung der umfangreichen CRIFBÜRGEL-Datenbanken erkennt KYC MORE treffsicher das Risiko von Abweichungen. In diesen Fällen empfiehlt die Lösung, dass im Rahmen des KYC-Prozesses Ausweisdokumente geprüft werden. Insofern sich durch die Prüfung die Abweichung bestätigt, bereitet KYC MORE die Unstimmigkeitsmeldung der Bank vor.

In der Praxis können auch unterschiedliche Regeln für die Ermittlung des wirtschaftlich Berechtigten zu Abweichungen oder zu Unstimmigkeitsmeldungen führen.

Dank des modularen Aufbaus von KYC MORE können Kunden entweder Teil-Prozesse, wie die beschriebenen Anforderungen aus dem Transparenzregister, anwenden oder KYC MORE für den kompletten Firmenkundenonboardingprozess nutzen. Der Output kann flexibel gestaltet werden, um die Compliance-Bedürfnisse der Kunden zu erfüllen.